Sempre più grave la crisi industriale e commerciale di Boeing. ATR, nel 2020 un ordine e 10 consegne.

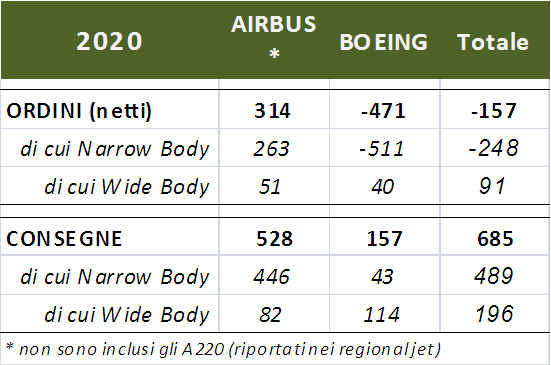

Dopo un 2019 negativo, il mercato civile dei velivoli commerciali ad ala fissa nel 2020 si presenta ancor più critico a causa delle vicissitudini relative alla pandemia del Covid. In particolare per Boeing, che già nel 2018 e nel 2019 è stata superata da Airbus sia negli ordini, sia nelle consegne, il bilancio è tragico e le cancellazioni superano i nuovi ordini. Il totale cumulato delle due aziende vede, rispetto all’anno precedente, un -131% negli ordini e -43% nelle consegne. Nella tabella si riportano i dati (depurati per Airbus degli A220).

Il backlog accumulato a fine anno si avvicina a 10700 macchine: oltre 4000 velivoli Boeing ed oltre 6600 Airbus (con un forte calo, nel complesso, rispetto al backlog di fine 2019).

Boeing – dopo essere stata fortemente penalizzata dagli incidenti occorsi al suo 737 MAX in Indonesia (29 ottobre 2018) ed Etiopia (10 marzo 2019) che sono costati la vita a 346 persone e che hanno portato alla messa a terra di tutti i velivoli già consegnati ed al fermo di produzione a partire da gennaio 2020 – ha ricevuto un numero esorbitante di cancellazioni, nonché sospensioni nelle linee di produzione. Il 737 MAX è ritornato in produzione ed in servizio alla fine del 2020 dopo l’assenso della FAA. Inoltre ha comunicato che per il 2021 i ratei produttivi saranno:

- 5 velivoli/mese per il 787

- 2 velivoli/mese per il 777

- 3 velivoli/mese per il 767

- 0,5 velivoli/mese per il 747

- il 737 incrementerà il suo rateo produttivo fino a 31 velivoli/mese agli inizi del 2022.

La prima consegna del 777X è stata spostata a fine 2023. Gli studi per il New Mid-size Airplane (NMA) sembra siano stati sospesi nel 2020, ma agli inizi del 2021 si è ripreso a discutere di una variante accorciata con un’autonomia di 9300 km e 225 posti per competere con l’Airbus A321XLR e per sostituire i 757-200/300.

Le performance di Airbus sono state meno negative ed ha recentemente comunicato che per il 2021 i ratei produttivi saranno:

- dagli attuali 40 a 45 velivoli/mese per la famiglia A320

- 5 velivoli/mese per l’A350

- 2 velivoli/mese per l’A330.

In Cina continuano i test sui prototipi del C919 con l’obiettivo di ottenere la certificazione per fine 2021: stimati oltre 580 ordini, le prime consegne sono slittate almeno fino al 2022.

Nei velivoli regionali jet si registra un calo degli ordini (-57%) e delle consegne (-29%) con un backlog che supera le 1280 macchine. Bombardier il 1 giugno 2020 ha ceduto a Mitsubishi il programma CRJ (Canadian Regional Jet); l’azienda giapponese utilizzerà le esperienze dei canadesi per rivitalizzare il suo MRJ, nel frattempo rinominato SpaceJet. Mentre è fallita prima di nascere la joint venture tra Embraer e Boeing (20% EMB – 80% Boeing) dove sarebbero confluite le attività nei velivoli commerciali della brasiliana.

Anche nel settore dei turboprop regionali in calo sia gli ordini (-127%), sia le consegne (-8%). ATR continua a rimanere leader nel settore sebbene nel corso dell’anno abbia totalizzato 1 ordine e 10 consegne; il backlog si aggira sulle 195 macchine, il 90% delle quali sono ATR. A metà 2019 si sono concluse le trattative tra Bombardier e Viking Air (azienda canadese che ha già acquisito da Bombardier i type certificates degli altri modelli ex De Havilland e dei velivoli antincendio CL-215/-415) per la cessione della linea Q400; tuttavia la produzione verrà sospesa nel corso del 2021 per mancanza di nuovi ordini.

Per le aerolinee il 2020 è stato un anno fortemente negativo con una diminuzione del traffico aereo e del 66% dei passeggeri e perdite pari a 118 miliardi di dollari; il calo del traffico merci è invece più contenuto (-10.6%). Una vera ripresa è prevista dalla IATA (International Air Transport Association) non prima del 2022.

Notizie meno negative dal comparto dell’Aviazione Generale rese note il 24 febbraio da GAMA (General Aviation Manufacturers Association): 2399 velivoli (-9.7% rispetto al 2019) per un valore stimato intorno a 20 miliardi di dollari (-14.8%). Si registra una diminuzione in tutti i settori, in particolare nei business jet.

Circa il 70% dei velivoli consegnati sono di produzione nordamerica, solo il 26% europea. Nel segmento dei business jet primeggia Textron-Cessna con 132 consegne, seguita da G.D. Gulfstream (127 a/c) e Bombardier (114 a/c). Nei velivoli ad elica (pistoni + turboprop) il primo posto è detenuto da Textron-Beech/Cessna (427 a/c) seguita da Cirrus (420 a/c) e Piper (244 a/c), mentre Tecnam occupa il quinto posto (154 a/c, di cui 16 P2012).

Nel comparto militare si registrano nel 2020, rispetto al 2019, un incremento negli ordini (14%) ed un calo nelle consegne (-19%).

Sul versante degli ordini, si osserva una forte aumento nel combattimento, ma una diminuzione negli altri segmenti; per quanto riguarda le consegne, diminuzione ovunque tranne nelle missioni speciali.

Nel settore dei velivoli da combattimento, oltre il 77% degli ordini sono per velivoli statunitensi (F-16, F-18 ed F-35), circa il 13% per velivoli russi ed il 10% per quelli europei (38 Eurofighter alla Germania). Oltre il 32 % del totale è per il mercato interno americano.

Negli campo degli addestratori da segnalare le prime 2 consegne all’Aeronautica Militare Italiana dell’M-345. L’unica acquisizione significativa è per 20 TA-50 da parte della Corea del Sud.

Nel trasporto militare il brasiliano KC-390 incassa un secondo ordine export da parte dell’Ungheria.

Il mercato dei velivoli per missioni speciali – sempre in espansione – continua ad essere dominato dalla domanda (73%) e dai velivoli (86%) statunitensi (P-8, KC-46, C-130, E-2). Ulteriori ordini anche per A330 MRTT (tanker). Da segnalare la consegna del secondo (su 4) ATR-72 MP alla Guardia di Finanza e del primo (su 6) ATR-72 ASW alla Turchia.