Ricavi,profitti e situazione finanziaria dei principali gruppi mondiali del comparto aerospaziale.

Segnali di ripresa nelle aziende operanti nel comparto Aerospazio e Difesa (A&D) dopo un 2020 caratterizzato negativamente dal Covid.

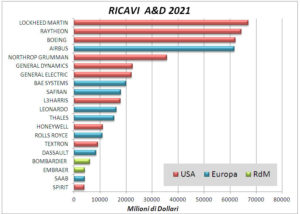

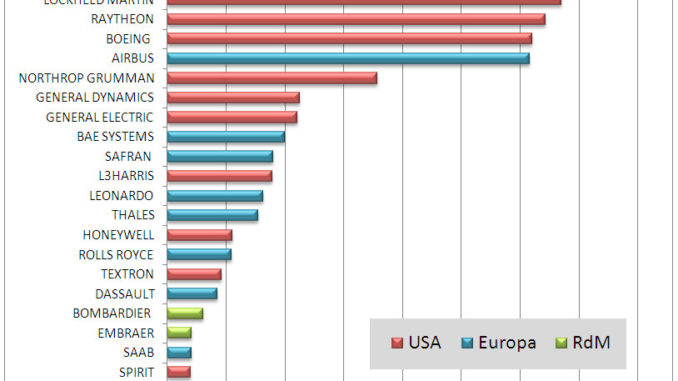

Iniziando dagli USA, si prendono in esame le prime 10 aziende: Boeing, General Dynamics (GD), General Electric (GE), Honeywell, L3Harris (nata nel 2019 dalla fusione di L3 ed Harris), Lockheed Martin (LM), Northrop Grumman (NG), Raytheon (che nel 2020 ha acquistato da United Technology – UTC le unità Collins Aerospace e Pratt & Whitney), Spirit e Textron.

Iniziando dagli USA, si prendono in esame le prime 10 aziende: Boeing, General Dynamics (GD), General Electric (GE), Honeywell, L3Harris (nata nel 2019 dalla fusione di L3 ed Harris), Lockheed Martin (LM), Northrop Grumman (NG), Raytheon (che nel 2020 ha acquistato da United Technology – UTC le unità Collins Aerospace e Pratt & Whitney), Spirit e Textron.

Nel complesso tutti i dati sono positivi, in particolare quelli che riguardano la redditività, sebbene si sia ancora lontani dai livelli pre-Covid. Per quanto riguarda i ricavi A&D in GE si registra una flessione particolarmente forte (-12.3%) causata dalla cessione di Capital Aviation Services (società di GE che si occupa di finanziamento e leasing di aviazione commerciale) a AerCap. LM permane al primo posto tra le aziende USA seguita a ruota da Raytheon grazie alle acquisizioni sopra citate. I profitti operativi (EBIT) e quelli netti sono negativi in Boeing, GE e Spirit, mentre auentano nelle altre. In netta ripresa il Return on Sales (ROS) mentre calano gli addetti.

Nel complesso tutti i dati sono positivi, in particolare quelli che riguardano la redditività, sebbene si sia ancora lontani dai livelli pre-Covid. Per quanto riguarda i ricavi A&D in GE si registra una flessione particolarmente forte (-12.3%) causata dalla cessione di Capital Aviation Services (società di GE che si occupa di finanziamento e leasing di aviazione commerciale) a AerCap. LM permane al primo posto tra le aziende USA seguita a ruota da Raytheon grazie alle acquisizioni sopra citate. I profitti operativi (EBIT) e quelli netti sono negativi in Boeing, GE e Spirit, mentre auentano nelle altre. In netta ripresa il Return on Sales (ROS) mentre calano gli addetti.

In Europa, le aziende prese in esame sono: Airbus (Francia, Germania, Spagna), BAE Systems (GB), Dassault (Francia), Leonardo (Italia), Rolls Royce (GB), Saab (Svezia), Safran (Francia), Thales (Francia).

Anche in Europa tutti i dati sono in ascesa, ancor più che negli USA, ed in particolare aumentano i profitti. In Airbus (che dal primo posto del 2019 si colloca – come lo scorso anno – al quarto a livello mondiale) si registra un forte incremento della redditività derivante dal numero significativo dei velivoli commerciali consegnati e dalle azioni di contenimento dei costi.

Anche in Europa tutti i dati sono in ascesa, ancor più che negli USA, ed in particolare aumentano i profitti. In Airbus (che dal primo posto del 2019 si colloca – come lo scorso anno – al quarto a livello mondiale) si registra un forte incremento della redditività derivante dal numero significativo dei velivoli commerciali consegnati e dalle azioni di contenimento dei costi.

Riguardo ad altri importanti players, migliorano sia Embraer, sia Bombardier. Quest’ultima, dopo la cessione dei programmi C-series ad Airbus (2017), Q-series a De Havilland (2019) e CRJ (Canadian Regional Jet) a Mitsubishi (2020), a gennaio 2021 ha venduto alla Alstom la divisione Transportation; pertanto è rimasta attiva solo la produzione di business jet Learjet, Challenger e Global.

Le previsioni per il 2022 per la maggioranza delle aziende tendono a confermare i risultati del 2021 con qualche miglioramento; la guerra in Ucraina favorirà i produttori presenti nel militare, anche se gli effetti non saranno immediati.

(segue figura)